2022年度から高校の「金融教育」はどんな内容に変わるの?

2022.01.24

2022年4月の学習指導要領改訂で「資産運用」を学び始める!?

2022年度から高校の「金融教育」はどんな内容に変わるの?

小学校、中学校では既に新しい学習指導要領が導入されており、高等学校では2022年4月からのスタートとなるが、どのような授業が行われるのだろうか。

目次

金融教育とは次世代の“生きる力”を磨く教育

学校教育における金融教育は独立した教科ではなく、さまざまな教科に組み込まれるもので、明確な範囲は決められていないそう。それを体系化したものが「金融教育プログラム」です。

「私たちは金融教育を、“お金に関する知識や判断力を活用しながら、自らの人生や世の中の動きを自分事として捉え、生きる力や価値観を磨く教育”と捉えています。その定義に沿って、教育現場で何をどう教えるか整理するために作ったものが『金融教育プログラム』です」

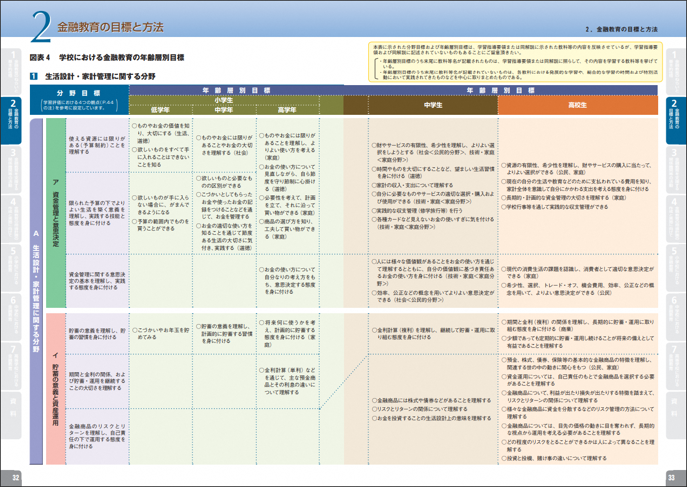

「金融教育プログラム」では、金融教育を「生活設計・家計管理」「金融や経済の仕組み」「消費生活・金融トラブル防止」「キャリア教育」という4つの分野に分け、小学校低・中・高学年、中学校、高等学校それぞれの目標を設定している。

「大まかにいえば、小学校では体験的な学習などを交えてお金の大切さを実感させ、中学校では金融の中身を知識として整理します。そして、高校では自分の人生や社会との関わりのなかで金融をどのように活用していくか、問題解決的に学ばせていくイメージです」

各学校の教員たちは設定された目標を参考にしながら、年齢層に応じた教育を実施していくことになる。ただ、金融教育の方法が標準化されていないため、実際の教育現場では内容に差が生じてしまうという課題があるとのこと。

「金融教育プログラムが目指す授業の姿は、各教科でその主目的である内容を教えながら、可能な限り金融教育の視点を加味して展開していくことです。各教科で教える内容が盛りだくさんのなかで、『今日は金利について講義します』という授業の進め方は現実的ではありません。例えば、数学で公式を教える際に『この公式は金利の計算でも使われるものなんだよ』と、金融の視点から解説するといった具合です。こうした各教科での取り組みを総合的な学習の時間などを使って総合化し、生徒が金融の問題を『自分事』として学びを深めていくことが理想的な形といえます」

ゲーム感覚で人生におけるリスクや可能性を知る授業

今回改訂される学習指導要領では、高等学校の家庭科や公民科で「資産形成」「資産運用」の視点が織り込まれた。

「『金融教育プログラム』では2007年の発刊時からすでに資産運用に関する内容も盛り込んでいます。それがいよいよ学習指導要領でも取り上げられることとなりました。この影響は小さくなく、ここ数カ月の間に教育関係者などから高校での金融教育、特に資産形成に関する授業について照会を受けることが増えています。そうした機会には、皆さんの参考になるような授業の具体例を見ていただけるイベントや刊行物をご紹介しています」

その一例として、「金融教育プログラム」に掲載されている授業例を2つ紹介してもらった。どちらも、今後高等学校の授業で織り込まれる金融商品による資産形成に関する内容だ。

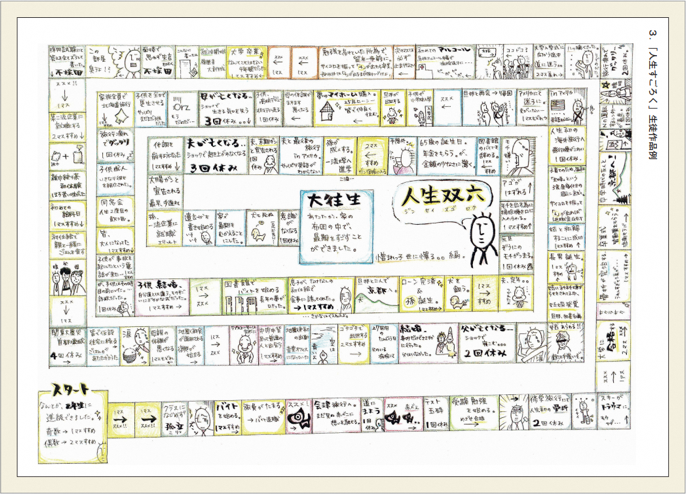

「人生すごろく」から始まる生活設計

家庭科での授業例。生徒に今後の人生で起こり得るライフイベントを想像させ、個々に人生すごろくを作成させる。そして、結婚や出産、親の介護、定年退職といったイベントが起きた際に生じるリスクに対して、どのような対応が取れるか、考えさせていくという内容。

「この『人生すごろく』では、“人生の各段階に応じた問題を理解し、どう解決していくか学ぶ”という家庭科の主目的を目指しながら、資産形成や社会保障といった制度に関しても学び、世の中に自助・共助・公助があるという全体像を理解させていきます」

リスクとリターンを体験

公民科での授業例。あらかじめ20歳、40歳、60歳時点での年収と支出額が与えられ、各年代で生徒は余剰資金を貯蓄と投資にどのように配分するか判断する。投資に回した資金は、サイコロの出目に応じて上下する。例えば、「1が出たら元本は半分になる」「5・6が出たら元本は2倍になる」のように条件設定する。バブル期には上がりやすくなり、大不況では下がりやすくなるなどのイベントも交えて進めていく。

「リスクとリターンを学ばせる事例です。この授業を通じて、金融商品には価格変動リスクがあることを実感させ、生活基盤を支える貯蓄と各自のライフプランに応じた投資が必要であること、長期的かつ計画的な資金管理が重要であることなどを理解させます」

金融教育は、“生きる力”を育むことにもつながるという。

「リスクとリターンの関係を理解できれば、ローリスク・ハイリターンの金融商品はないということがわかり、金融トラブルの防止につながります。キャリア育成として、『成功』には相応の『努力』が必要であること、『努力』したからといって必ず『成功』するわけではないということも伝えることができます」

金融広報中央委員会では、学校に金融広報アドバイザーを派遣し、金融リテラシー講座を開催するといった活動も行っており、生徒からは好評とのこと。

「『人生に直接的に役に立つことを学べた』『時間を味方につけるという点で、今聞けて良かった』という感想をいただきます。資産形成はできれば長期間にわたり、家計運営に支障をきたさない範囲で続けることが大切です。そうした基本姿勢を若いうちに学び、経験を通じて身につけていくことが重要なのです」

金融教育を進めるカギは「人材・教材の活用」

2022年4月から、高等学校でも新たな学習指導要領が導入され、教員たちも対応していかなければならない。しかし、コロナ禍の影響で思うように進んでいない学校もあるようだ。

「実践的に金融教育の研究を行う学校を支援する『金融・金銭教育研究校制度』を設けています。ただ、研究校を委嘱した学校の状況を見ますと、コロナ禍で本来の授業もままならない学校が少なくなく、研究校を断念する学校や委嘱期間の延長を求める学校が出てきています。一方で、2022年4月には高等学校の学習指導要領が改訂されますし、民法上の成人が18歳になるなど、高校生や中学生への金融教育は待ったなしの状況です」

そこで重要となるのが、デジタルや学校外の人材の活用だという。

「金融教育に関する動画教材、デジタル教材は、民間金融機関の業界団体などからたくさん発信されるようになっています。10月下旬には、私たちと金融経済に関係する官庁や団体が連携して作成したeラーニング講座の開講を発表しました。それらの動画教材を授業の一部に取り入れて、教員が教科の主目的と関連づけながら、動画の内容について生徒の感想を発表させて議論させるなど、『主体的・対話的で深い学び』を目指すのも1つのあり方だと思います。限られた時間のなかで、金融に関する知識を効率的に習得し、それを学生や生徒が『自分事』として考えるお手伝いをしていけたらと思います」

これからの社会で生きていくうえで、確実に必要であろう金融に関する知識と判断力。学校教育に期待するとともに、家庭や地域でも子どもにお金について考えさせる機会を設けることで、さらに教育は深まっていくだろう。